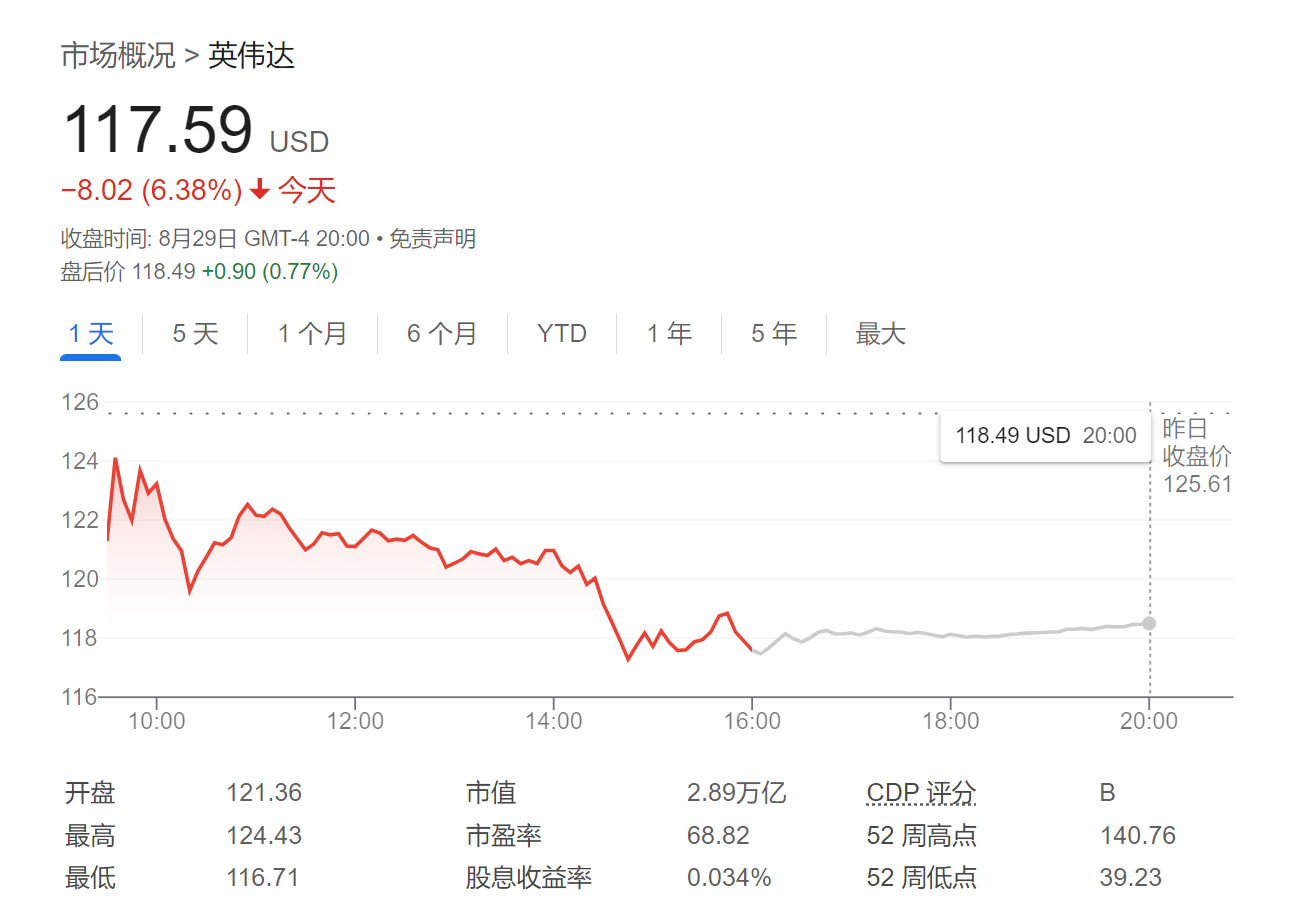

8月30日讯在英伟达发布的第三财季业绩指引未能令投资者满意后,该股周四大跌6.38%。但华尔街似乎并不担心,并一致认为这是买入良机。

英伟达预计三季度营收约为325亿美元,这将比去年同期增长80%,高于分析师平均预计的317亿美元。然而,市场对英伟达三季度营收的最高预期达到了379亿美元,这引发了人们对其爆炸式增长正在减弱的担忧。

不过,分析人士表示,英伟达的业绩强化了这样一种观点,即在未来几年,该公司仍有很长的路要走,才能交付价值数千亿美元的人工智能图形处理单元(GPU)。

以下是华尔街对英伟达财报的评论:

美国银行:忽略季度噪音

美国银行分析师Vivek Arya重申了他对英伟达的“买入”评级,称其为“最佳行业选择”,并将其目标价从150美元上调至165美元。

虽然Arya承认,英伟达下一代Blackwell芯片推迟几个月发布可能会导致第三季度“不错,但不是很好”,但他表示,该公司的长期前景非常强劲,不容忽视。

“我们仍然相信英伟达独特的增长机会、执行力和80%以上的主导份额,因为生成式人工智能部署仍处于前1 - 1.5年,而前期投资周期至少为3 - 4年。”他补充道。

Arya还称,“重要的是,下一代人工智能模型将需要10-20倍的计算能力来训练(Blackwell只比Hopper多3-4倍的计算能力)。这应该意味着,当英伟达推出预计将于2026年发布的下一代GPU芯片Rubin时,对其芯片的需求不会下降。”

最后,Arya表示,英伟达为投资者提供了一个“令人信服的估值”。根据该行对2025年的预期,其市盈率为30至35倍,每股收益预计将增长40%。

摩根大通:Blackwell芯片延期不会影响2025年的收入

摩根大通表示,Blackwell延期发货两个月不会对该公司2024年和2025年的预期收入状况产生负面影响。

该行分析师Harlan Sur表示:“我们认为,对Blackwell的需求非常强劲,至少到2025年中期都将超过供应。”

Sur表示,对英伟达上一代Hopper芯片的强劲需求,有助于填补Blackwell留下的收入缺口,“鉴于强劲的人工智能需求环境”,芯片需求还有上升潜力。

“最重要的是,英伟达凭借其硅/硬件/软件平台和强大的生态系统,继续保持领先竞争对手1- 2步的优势。随着时间的推移,该公司正以积极的新产品发布节奏和更多的产品细分进一步拉开距离,”他补充道。

摩根大通重申了其“增持”评级,并将其目标价从115美元上调至155美元。

高盛:英伟达提供均衡的风险回报状况

高盛分析师Toshiya Hari对英伟达预计第四季度Blackwell产品的增长、Hopper的持续强劲以及英伟达网络业务收入翻倍感到鼓舞。

这位分析师说,在最乐观的情况下,如果英伟达明年的数据中心业务能够实现100%的年增长率,该公司的股价可能会飙升89%,达到每股230美元。

Hari最悲观的预测是,如果英伟达来自主要云服务商的数据中心收入同比下降25%,该公司股价将下跌60%,至47美元。

最终,对投资者来说,约90%的上涨前景和60%的下跌前景代表了一个有吸引力的风险回报前景。

其他华尔街大佬

Laffer Tengler Investments 首席执行官兼首席投资官 Nancy Tengler

“我们认为抛售是一个增持股票的机会。这不是互联网泡沫。传统经济公司正在拥抱人工智能来提高利润率,超大规模公司仍在以每家约5000万美元的规模扩张,同比增长约79%。”

Gabelli Funds投资组合经理John Belton

“这是一个坚实的‘论文验证’季度。基本上一切都在正轨上。盈利预期正在走高。作为长期投资者,我们不会被“超出预期多少”有些无聊的想法所困扰。话虽如此,英伟达变得无趣的想法对该股乃至整个股市来说可能都是一件健康的事情。”

Main Street Research首席投资官James Demmert

“英伟达股价的回落是对投资者买入该股的邀请。尤其是对于那些错过了8月初该股更大买入机会的投资者来说。英伟达本季度的强劲表现表明,其估值合理,且股价还有更大的上涨空间。”