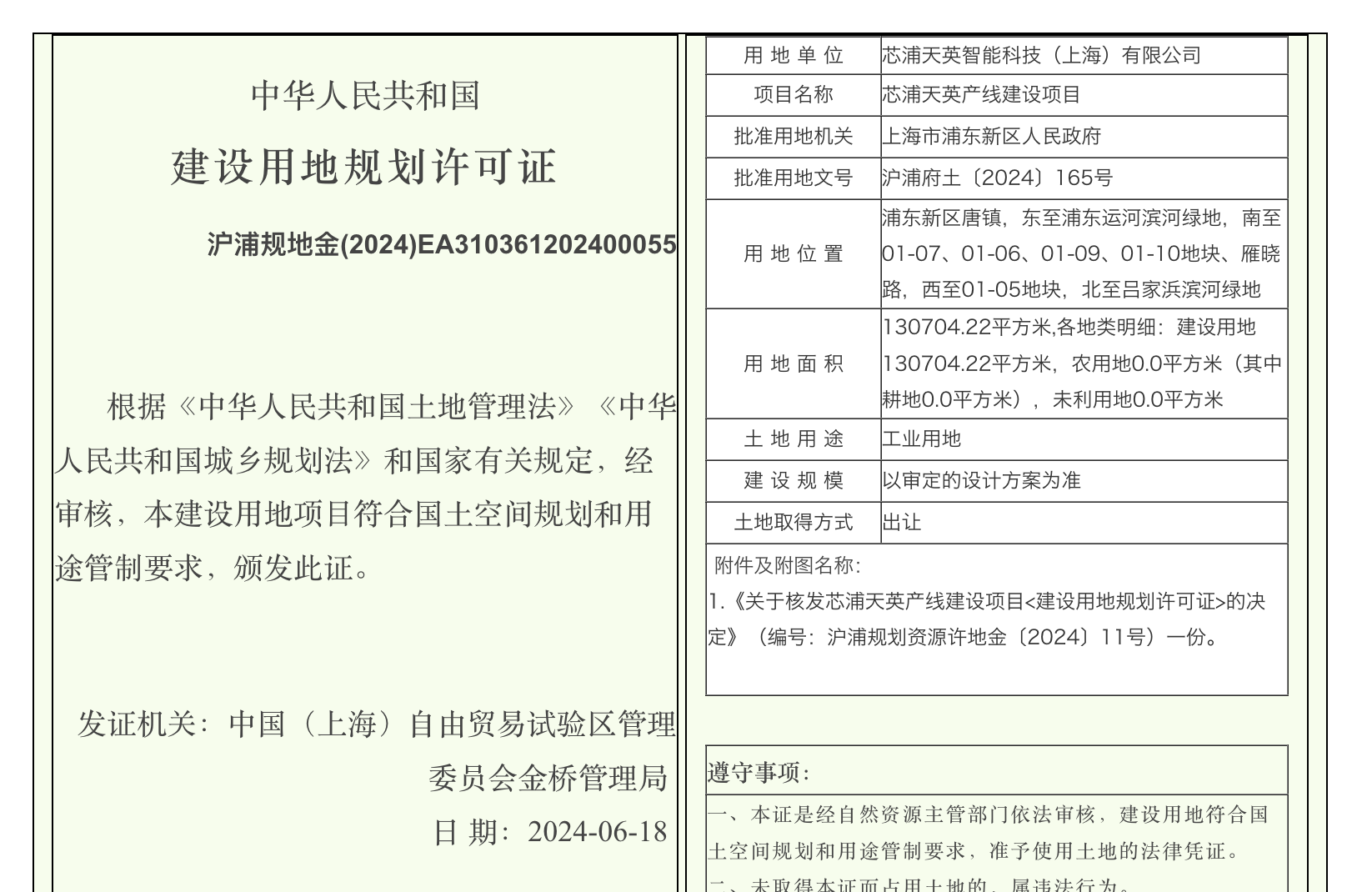

你听说过VCC吗?鉴于出国购物、跨境电商,订阅服务等用户需求的快速增长,虚拟信用卡(全称Virtual Credit Card,下文简称VCC)正成为主流支付手段之一,因便捷高效受到用户的青睐。本质上VCC主要功能与传统实体信用卡相同,并且有自己的卡号、有效期和安全码,区别仅在于VCC仅以数据形式存在于网络或移动应用中,不像实体信用卡拥有实际的塑料或金属卡片。VCC通常由银行、大型金融服务、金融科技公司和跨境支付平台等几类机构发行。目前,很多跨境支付平台竞相角逐提供跨境支付解决方案,采用虚拟信用卡作为作为支付方式。

VCC卡一般参与人有如下几种:发行商(如银行或金融机构)负责发行和管理虚拟信用卡,确保虚拟信用卡的安全性和合法性;支付平台(如支付宝、微信支付等)则提供使用这些卡进行支付的渠道和服务,提供便捷的支付体验和广泛的使用场景;商户和电商平台:接受虚拟信用卡支付的商户和电商平台,使用户能够在各种线上和线下场景中使用虚拟信用卡;用户:最终使用虚拟信用卡进行支付的个人或企业用户,他们通过这些平台和机构申请和使用虚拟信用卡,进行各种线上交易。

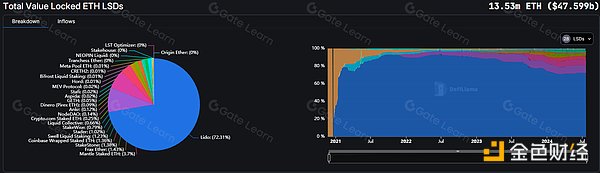

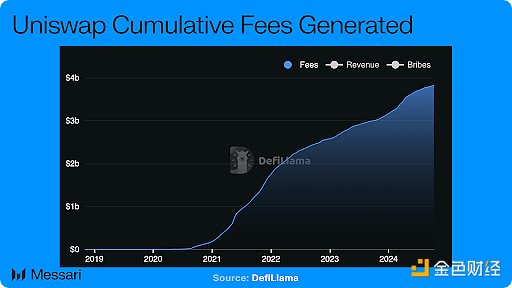

随着虚拟货币在全球的广泛流行,部分VCC发行商也试图将其与虚拟货币结合,获取更多潜在用户。

最近,曼昆律所就接到了一家海外公司的咨询,该公司拟发行VCC,并支持客户以USDT等虚拟货币充值。看上去用户是向卡里充值虚拟货币,实则是公司将客户的虚拟货币兑换成美元,充进卡中并收取一定的服务费。最后,客户可以用VCC卡中的美元进行消费。

那么,这种运营模式是否涉及潜在刑事风险呢?如果有,发行商该如何正确应对?曼昆律所许倩律师特此文章进行简要分析。

发行方的潜在法律风险

针对客户的咨询,许倩律师从公司是否持牌、申请流程、识别客户及交易、外汇管制、是否将客户资金沉淀在公司等一系列合规要素向客户做解答。以下是我们在咨询过程中总结出来的VCC发行机构需要注意的主要风险。

1.

未经批准,涉嫌非法经营

经常看曼昆律所文章的用户应该大概了解,无论是传统金融行业,还是Web3涉及金融的领域,均属于特许经营行业,即不得无证经营或超范围经营金融业务。并且,金融牌照是有国界的,境外机构在境内展业必须遵守境内监管规则。

但在实际使用上,我们往往会遇见,很多VCC发卡机构仅持有其所在地的金融牌照,符合当地法律政策的展业要求,但是不具有其他国家或者地区的金融牌照,这会导致其在境内从事的金融业务属于非法金融活动。中国刑法上,未经国家有关主管部门批准从事资金支付结算业务,数额在二百万元以上,或者违法所得数额在五万元以上的,有可能被认定为非法经营罪。

这也就是为什么,有些VCC卡,当用户IP位于中国国内时则无法申领。显然是因为该类VCC卡发卡机构未能获得国内的相关许可。

2.

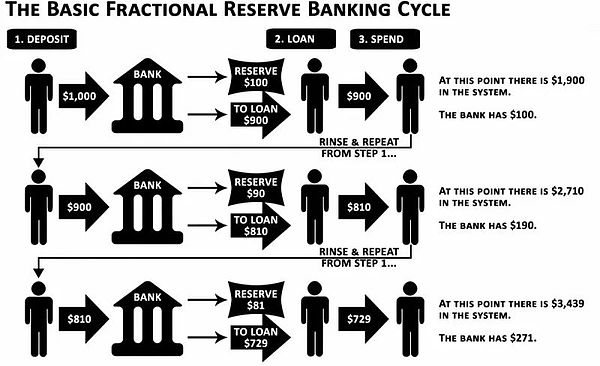

资金沉淀,可能非法集资

VCC通过充值的方式增加余额,从而进行在线支付和消费。VCC充值在资金流转方面比较突出的特点是充值资金必须通过VCC发卡机构或者第三方支付平台得以周转。很多发卡机构通过第三方支付的形式完成资金充值并交付;还有一些发卡机构选择通过个人账户划转款项,此时VCC发卡机构充当的是第三方支付平台的角色。

当用户充值未消费完,也没有转账其他账户时,会在VCC支付平台账户中留存资金,也就导致有大量资金可能在平台账户中沉淀。这种模式有点类似于我们常用的微信钱包或者支付宝。当我们向钱包内进行充值后,在没有将钱包中的钱消费完之前,这笔钱是放在这些平台的账户中。

这时VCC发卡机构的经营者便控制了沉淀资金的流转,如果其将这些沉淀资金用于较高风险的投资活动,后续出现经营不善甚至携款跑路,那引发的信用风险和客户资金损失是不言而喻的。这种情况下,VCC发行商将可能涉嫌非法集资。

3.

其他常见法律问题

除了发卡本身会涉及到的一些法律风险以外,VCC也会因为被应用于一些潜在的违法活动,导致发行方受波及。

匿名便捷,易被洗钱利用。一些VCC平台不需要上传身份证件,使用第三方验证即可申请,也有一些平台不对持卡人做有效身份识别,使得虚拟信用卡可以匿名使用。再加上,一旦VCC卡可以通过虚拟货币充值,其匿名性和便捷性将显著提升,更容易被用于洗钱活动。此前,就有媒体曾报道,利用境外虚拟信用卡虚假交易套现洗钱案。

跨境支付,突破外汇管制。一些虚拟信用卡支持虚拟货币充值,也有一些虚拟信用卡可以通过境外卡、境外商户取现等方式,突破境内外汇监管要求,实现本币与外币的跨境转换。比如一张VCC可以用人民币充值,然后兑换成美元消费,持卡人只需要充值后通过VCC提现,就可以实现人民币与美元之间的承兑。但这种境内个人从事外汇买卖等交易,必须通过依法取得相应业务资格,否则也涉嫌私自买卖、变相买卖、倒买倒卖外汇。

VCC主要解决跨境支付的问题,如果平台明知他人利用其服务进行犯罪活动,仍提供支付结算等帮助,可能构成帮助信息网络犯罪活动罪。另外,虚拟信用卡申领、使用过程中,涉及大量敏感的个人信息、财务信息、交易信息等,如果信息安全保护措施不到位,可能会导致信息泄露,引发身份冒用、资产被盗,更有甚者会出现敲诈勒索、绑架等严重刑事问题。

曼昆律师合规建议

综合以上潜在风险,想要发行VCC,尤其是可充值虚拟货币的VCC,请收下曼昆律师的5大建议:

1.

获取合法牌照

确保平台在运营前获得相关金融牌照和许可,合法合规地开展业务。如果金融业务要想在全国展业,只能由中央金融管理部门颁发全国性金融牌照。另外,也要关注与申请平台用户所在地的金融牌照与许可。

2.

加强KYC及KYT

实施严格的客户身份验证(KYC)程序,确保每个用户的身份真实可靠,防止虚假账户和非法活动。若交易出现风险或其他问题可直接找到用户,这有利于打击犯罪和保护用户资产安全。另外,也要进行客户交易识别(KYT)。通过了解客户交易,识别资产及交易的真实性、资产价值及流动性。

3.

建立健全的交易监控系统

建立完善的交易监控系统,及时发现和报告可疑交易,防止洗钱和其他非法活动。如出现高频或者短时间内更换用于交易的IP地址、从具有较高风险的账户发出的交易以及交易性质规模不寻常等,则需要通过对交易和账户进行全面风险量化系统分析,全方位掌握交易风险情况。这将有助于平台快速识别出可以或者异常的行为模式,从而有效预防并应对潜在的洗钱、诈骗、赌博等非法活动。

4.

建立平台内控体系

定期对员工进行法律法规和合规操作的培训,确保全体员工了解并遵守相关法律法规。加强员工反洗钱合规意识,鼓励员工积极报告可疑活动,参与反洗钱工作。在日常运营过程中,帮助员工准确评估业务风险,有效识别风险客户及高危交易。同时,对平台内部,也需要建立健全的内部控制体系,防止员工转移、盗用客户资产。

5.

数据保护,信息安全

采取有效的数据保护措施,确保用户信息的安全和隐私,防止数据泄露。同时,发行平台要遵循支付服务安全标准及交易流程,确保用户资金安全,交易安全,信息安全。可以与监管机构保持良好的沟通和合作,及时了解最新的法律法规和监管要求,确保平台运营符合监管标准。