《科创板日报》6月14日讯(记者 郭辉) 今年以来,半导体产业整体走出复苏行情,无论是设计公司普遍反映终端需求增长、业绩持续改善,还是集成电路出口提速,都释放出强势成长的信号。但由于产业链较长,晶圆代工环节在今年一季度产能利用率仍较为疲弱,产能过剩质疑声迭起,且价格下行压力依然较大,何时见底亦成为行业和市场关注焦点。

昨日(6月13日),据摩根士丹利的报告称,华虹半导体的晶圆厂利用率已超过100%,因此可能会在下半年将晶圆价格提高10%。

这一消息如若成立,无疑将为半导体行业注入强心剂。

不过《科创板日报》记者致电华虹半导体董事会办公室后,工作人员表示,“公司董办没有收到近期产能利用率变化以及业务部门价格调整相关的实时信息,若涉及到需要披露信息会在相关平台发布公告。”

事实究竟如何,《科创板日报》记者向产业链进行了多方求证。

有半导体行业从业者表示,中芯、华虹等晶圆厂产能满载的情况已出现数月,且近期不再有进行降价谈判的意愿。另有业内人士称,今年终端需求有所恢复,但总体而言仍未见大的波动,不过3月以来在AI算力及多家大厂急单的推动下,出现量大且覆盖面广的产品需求,致使头部晶圆厂产能紧张。

主流晶圆厂拒绝降价谈判 产能利用率处于高位

在看到昨日热传的摩根士丹利报告内容后,一家主做模拟及数模混合芯片的科创板上市公司的董秘感到颇为意外。据了解,该公司晶圆代工服务主要采购自华虹半导体,但该人士称,并未从供应商及业务部门处了解到涨价和排产紧张的信息,“这个文章(指前述摩根士丹利报告)公司内部都在转,我们也很想求证”。

以晶丰明源、斯达半导两家芯片公司为例,两者均向华虹半导体采购晶圆,但其证券部人士均表示,不知晓代工价格变化及对公司可能带来的影响。

不过一家主要做MCU产品的上市公司高管向《科创板日报》记者称,中芯、华虹等晶圆厂近期很可能不再接受降价谈判,“我们也只能尊重代工厂。”该名高管称,但是由于公司属于优先客户,供应商报价应该不会轻易涨跌,包括产能排期也会优先考虑。

此外,有一名半导体业内人士向《科创板日报》记者透露,近期晶圆厂产能利用率处于高位,尤其是华虹、中芯等为代表的头部FAB产能紧张,其实情况已经持续了近3个月左右。该人士表示,之前还有许多客户要求重新谈判给予降价,现在已经不太有晶圆厂愿意沟通,并且对外传达了对于常规客户保持原价、不涨价的意思。

天风证券分析师潘谏团队今年5月发布的研报称,2023年第四季多数成熟制程晶圆代工厂产能利用率下滑至约60%,加上2024年中国市场共有32座晶圆厂完工,且以40nm以上成熟制程为主,因此台积电预估于2024年第一季给予成熟制程2%折让,而其他厂商则有较大降幅,部分厂商项目客户降幅达20%,有利IC设计厂商获利回升。

但今年一季度以来,已有多家主流晶圆厂传出或正在酝酿涨价。

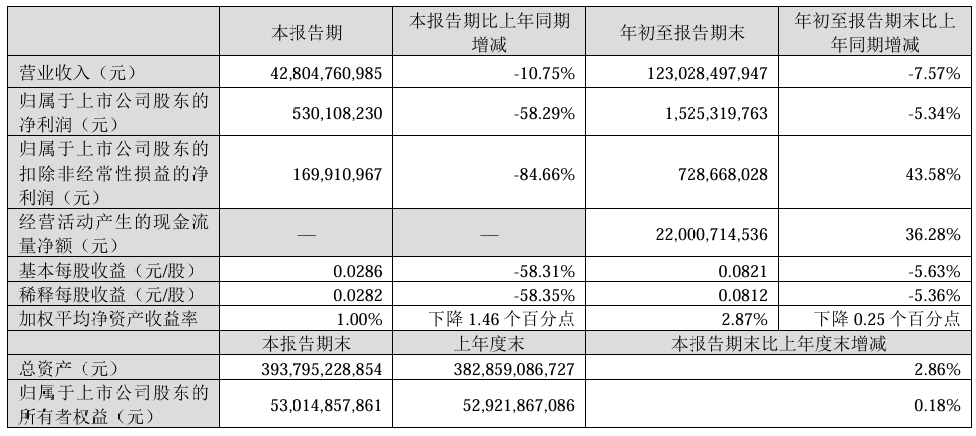

华虹半导体总裁兼执行董事唐均君今年5月回答投资者提问表示,该公司产能利用率在第一季度有明显回升,无论8英寸还是12英寸都接近满载,因此价格下降的趋势已到尾声,预期接下来几个季度价格可能会开始回升。

“整体半导体市场的景气尚未摆脱低迷,且由于季节性和年度维修的影响,第一季度是代工企业的传统淡季,但华虹半导体第一季度的产能利用率、销售收入、毛利率均实现环比提升,验证了公司特色工艺的市场需求总体向好。”唐均君如是称。

中芯国际在今年一季度业绩会上表示,中芯国际12英寸产线2月以来总体产能一直处于满载的情况,这部分价格会相对稳定;不过遇到行业竞争,为了不丢单,中芯国际也会选择顺应市场随行就市,优先保证客户的市场份额,不排除后续降价可能,且通常为标准类产品,如显示驱动、CMOS image Sensor等。

台积电则在近日被传出可能提高其晶圆产品的价格,对此台积电回应称,公司的定价策略是基于战略考虑而非机会主义,台积电将继续保持与客户的紧密合作。

据一家大陆晶圆厂人士向《科创板日报》记者透露,该公司今年以来稼动率接近满载,新增订单“都投不进去了,也在酝酿涨价”。

IDC亚太区咨询研究总监郭俊丽接受《科创板日报》记者采访表示,晶圆厂价格调整与各企业在细分市场的具体情况,及其战略布局考虑有关。“中芯国际希望通过稳定价格吸引更多客户并扩大市场占有率,并巩固其在中低端市场的地位。华虹半导体可能面临来自消费电子、新能源汽车等领域的高需求,因此有涨价的空间和动力,希望通过涨价来平衡成本压力,并从高需求市场中获取更多利润。”

AI算力及大厂急单促使晶圆代工产能紧张

今年多家半导体上市企业通过业绩说明会或机构调研,纷纷反映今年以来终端需求明显成长,行情转好。

但实际需求增长幅度如何、是否足以迅速推动行情“雨过天晴”,有业内人士判断称,其实不尽如人意。

峰华投资创始合伙人章金伟接受《科创板日报》记者采访表示,今年到目前为止,市场整体的需求并没有大的波动,主要的消费市场保持相对低迷,而且结合上下游供需传导来看,(需求低迷)预计很可能还会持续一段时间。

显示芯片品类可以说是半导体产业周期波动的风向标。一家中等规模的显示芯片企业负责人向《科创板日报》记者透露,今年情况来看,以TV/NB/MNT为代表的产品需求甚至是有小幅下降的,但是由于2021年以来的过度备料库存消耗殆尽,所以看起来公司出货的情况有小幅回升。

“另外,今年地缘争端对航运产生了一些影响,业内公司备货会相对来说激进一些,所以整体而言,公司视角看到的情况是需求有小幅回暖。但是实际来讲,需求并没有大幅增加,反而有消费降级的趋势。”上述芯片企业负责人如是称。

不过,晶圆代工环节确实出现了供应紧张的情况,又该如何理解这一矛盾?

章金伟表示,今年AI应用产生了一波新增需求。“大模型带动的算力芯片需求比较突出,国内几家头部AI算力芯片厂商以及CPU厂商,今年下单了不少需求,其次围绕算力的周边配套小芯片也顺势起量。”

有业内人士进一步向《科创板日报》记者透露,这波行情比较特殊,很多产业上下游公司此前都没有预料到。

“现在产能紧张的核心原因在于从3月份开始,国内几个头部民营大企业、国企陆续下了不少急单,量大且持续到现在,产品覆盖面非常广,涵盖了先进逻辑芯片、成熟制程和特色工艺芯片、功率器件。”该名人士称,不只是在中芯和华虹、华润微等头部FAB下单,订单外溢到很多腰部晶圆厂,“我们从上游的光罩厂可以看到,当前他们的订单排得也非常满,估计产能紧张还会持续一段时间。”

价格方面,IDC亚太区咨询研究总监郭俊丽表示,短期内晶圆厂价格上涨的压力存在。由于原材料、能源和物流成本的上涨,晶圆代工成本面临上涨压力,部分厂商可能继续选择涨价以应对成本上升。“特别是针对新能源汽车、5G和AI应用,将继续推高晶圆代工需求,支撑价格上涨的趋势”。

郭俊丽表示,代工价格的波动确实会对中小型芯片设计厂商产生更为明显的影响。首先中小型设计厂商相较于大型企业,订单规模较小,议价能力较弱,在晶圆代工厂的优先级较低,价格上涨时往往无法获得优惠或锁定价格的条款;其次,中小厂商本身的运营成本压力也比较大,且通常利润率较低,代工成本上涨直接挤压其利润空间,增加资金压力。